近日,科創板 " 投影儀第一股 " 極米科技發布《關于擬發行境外上市外資股(H 股)并在香港聯合交易所上市的公告》,正式宣告啟動港股上市進程。

這一動作距離其 2021 年登陸科創板僅 4 年時間,也正值國內投影市場從 " 增量擴張 " 轉入 " 存量競爭 "、公司自身業績處于階段性調整的關鍵節點。

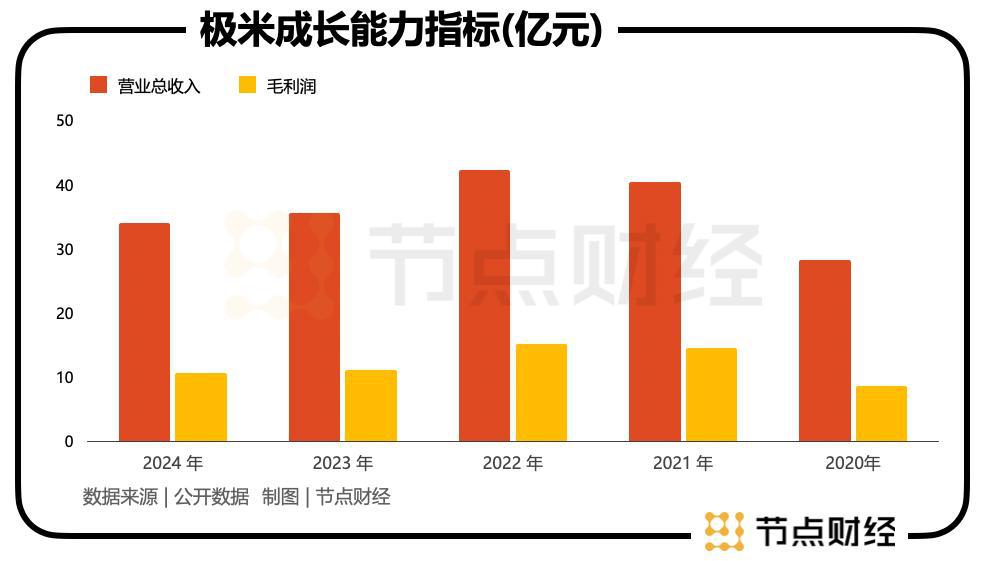

作為國內智能投影行業的開創者,極米科技曾在 2022 年創下營收 42.22 億元、歸母凈利潤 5.01 億元的業績峰值,市值一度突破 500 億元。如今,極米市值較最高點時,已經蒸發近 390 億。面對行業需求疲軟、跨界競爭加劇、海外拓展攻堅等多重現實," 投影一哥 " 正試圖通過港股上市,在鞏固龍頭優勢的同時破解發展難題。

一、龍頭底色未改:市場份額穩居第一,海外業務成增長亮點

盡管行業整體面臨調整壓力,但極米科技的行業龍頭地位在 2024 年依舊穩固,這成為其啟動港股上市的核心 " 底氣 " 之一。

據 IDC 發布的《2024 年中國投影機市場年度報告》顯示,2024 年中國大陸投影機市場出貨量為 689.3 萬臺,同比下降 3.1%,這是自 2018 年以來該市場首次出現年度出貨量下滑。

《節點財經》看來,行業下滑背后,既有疫情后 " 居家投影 " 需求回落的因素,也受消費電子整體需求疲軟、用戶換機周期拉長等影響。但在這樣的背景下,極米科技仍以 32%~35% 的出貨量份額連續第六年穩居行業第一,第二名與第三名的市場份額均不足 20%,差距顯著。

" 極米的龍頭地位不僅體現在份額上,更在于對行業標準與用戶需求的引領。" 一位長期跟蹤消費電子行業的分析師表示,從 2018 年推出首款智能投影產品至今,極米累計銷量已超 200 萬臺,積累了龐大的用戶數據與品牌認知度。

龐大的出貨量也為極米帶來了供應鏈端的規模優勢。《節點財經》了解到,由于年采購量遠超同行,極米在核心部件(如芯片、屏幕)的采購價格上比中小品牌低 8%~12%,在生產制造成本上也因規模化生產降低了單位成本。

除了國內市場的穩固基本盤,海外業務的 " 高增長 + 高毛利 " 特性,成為極米此次赴港上市的另一大亮點。

財報數據顯示,2022 年極米境外營收為 7.9 億元,2023 年增至 9.13 億元,2024 年進一步提升至 10.86 億元,兩年復合增速達 18%,顯著高于同期國內營收(2022 — 2024 年國內營收從 34.32 億元降至 27.04 億元)的下滑態勢。

更值得關注的是,極米境外業務的毛利率高達 38.6%,不僅高于境內業務的 34.5%,也優于行業內多數企業海外業務的盈利水平。

更值得關注的是,極米境外業務的毛利率高達 38.6%,不僅高于境內業務的 34.5%,也優于行業內多數企業海外業務的盈利水平。

《節點財經》看來,海外市場的高毛利,一方面源于極米產品在國際市場的差異化競爭力,另一方面也與海外市場的定價策略有關。

據了解,極米在北美、歐洲等成熟市場,極米主打中高端產品,均價在 500~800 美元之間,與愛普生、明基等傳統品牌的同類產品價格持平,但憑借 " 智能交互 + 內容生態 " 的優勢,仍能獲得不錯的市場反饋。2024 年,極米成功進入 BestBuy、Sam ’ sClub 等北美主流零售渠道,目前在北美市場的月均出貨量已突破 1 萬臺,較 2023 年增長 67%。

此外,2025 年上半年的財務數據中,極米也呈現出業績回暖的積極信號。根據公司披露的半年度業績預告,2025 年上半年扣非歸母凈利潤同比大增 616.8% 至 0.77 億元,盡管營收同比僅增長 1.63% 至 18.9 億元,但盈利端的大幅改善,反映出公司產品結構優化、成本控制等策略已初見成效。

二、現實挑戰凸顯:" 以價換量 " 拉低盈利水平

盡管核心優勢明確,但極米科技當前面臨的經營挑戰同樣不容忽視,這也是其急于通過港股上市拓寬融資渠道的重要原因。

回溯極米的業績軌跡,2022 年無疑是其 " 巔峰時刻 " ——當年營收 42.22 億元,歸母凈利潤 5.01 億元,兩項指標均創歷史新高;但從 2023 年起,業績開始急轉直下。2023 年,極米營收同比下滑 8.6% 至 38.6 億元,歸母凈利潤更是暴跌 76% 至 1.2 億元;2024 年,業績頹勢仍未扭轉,營收微降至 37.9 億元,凈利潤維持 1.2 億元低位,僅為 2022 年盈利水平的四分之一。

對于業績下滑的原因,極米科技在年報中解釋為 " 國內市場需求疲軟與海外拓展初期投入較高 "。《節點財經》進一步梳理發現,這一解釋背后有兩重核心邏輯:

對于業績下滑的原因,極米科技在年報中解釋為 " 國內市場需求疲軟與海外拓展初期投入較高 "。《節點財經》進一步梳理發現,這一解釋背后有兩重核心邏輯:

其一,國內市場 " 以價換量 " 策略拉低了整體盈利水平。為維持 32%~35% 的市場份額,極米在 2023 — 2024 年不得不采取降價措施,產品均價從 2022 年的 4100 元降至 2024 年的 3600 元,降幅達 12%。其中,5000 元以下的主力機型均價從 4200 元降至 3700 元,而這一價格帶恰好是小米、華為等跨界品牌的主攻領域——小米投影的均價在 3200~3500 元,華為則在 3500~3800 元,極米的價格優勢并不明顯。

為了保住份額,極米在部分電商大促期間甚至推出滿 3000 減 500 的優惠,這直接導致毛利率從 2022 年的 38.2% 降至 2024 年的 34.5%。

其二,海外拓展初期的高投入尚未形成有效回報。2023 — 2024 年,極米在海外市場的渠道建設、品牌推廣等方面累計投入 1.8 億元,其中僅 2024 年進入 BestBuy、Sam ’ sClub 的入場費、貨架費就達 1.2 億元,占當年境外營收的 11%。同時,由于海外市場主要依賴代理商模式,代理商抽成比例達 15%~20%,導致極米境外業務的凈利潤率僅為 8.5%,低于境內業務的 10.2%。

除了業績下滑,極米的存貨狀況也引發市場關注。截至 2025 年 6 月末,極米的存貨余額達 11.84 億元,較期初增長 23%,遠超同期 1.63% 的營收增速。其中,庫存商品占比 62%,約 7.34 億元,對應約 20 萬臺投影設備的備貨量——而 2025 年上半年,極米國內銷量僅為 35 萬臺,海外銷量為 8 萬臺。

" 如果下半年海外鋪貨不及預期、國內商用場景拓展緩慢,存貨跌價損失可能會吞噬上半年的盈利成果。" 一位券商分析師向《節點財經》表示。

資本層面,極米科技的 A 股估值也經歷了大幅調整。2021 年上市初期,公司股價曾沖高至 641 元 / 股,市值突破 500 億元;但截至 2025 年 9 月,股價已降至 132 元 / 股,市值僅 108 億元,較高點蒸發超 390 億元。估值縮水背后,是資本市場對其 " 國內增長見頂、海外拓展進度不明、核心技術突破緩慢 " 的擔憂,也反映出市場對其尋找新增長引擎的迫切期待。

三、研發與競爭:人員流失引擔憂,跨界玩家擠壓市場

作為科技驅動型企業,研發投入與技術創新是極米維持競爭力的核心,但近年來的研發調整與行業競爭加劇,也讓其面臨不小的壓力。

從研發投入來看,極米的研發費用從 2022 年的 4.2 億元降至 2024 年的 3.5 億元,研發費用率從 9.95% 微調至 9.23%;盡管 2025 年上半年研發費用同比增長 5% 至 1.8 億元,但整體投入規模仍未恢復至 2022 年水平。研發投入的調整直接影響了研發團隊的穩定性—— 2025 年上半年,極米研發人員數量從 2024 年同期的 749 人降至 580 人,同比減少 22.56%,其中光學、軟件算法等核心研發部門的人員流動率超過 30%。

《節點財經》了解到,研發人員流失主要與 2023 年業績承壓后啟動的成本優化策略有關。2023 年下半年,極米對研發部門進行了架構調整,縮減了部分非核心項目的投入,相關團隊成員或被優化,或主動離職。

研發團隊的調整也導致產品迭代節奏放緩。2022 年,極米平均每季度推出 1.5 款新品,涵蓋高端、中端、入門多個價格帶;但 2024 年,新品推出頻率降至每季度 0.8 款。核心部件的自主化進展也相對緩慢——目前,極米的投影鏡頭主要采購自日本理光,激光光源依賴海信視像,自研部件占比不足 20%,這不僅限制了產品的差異化競爭力,也讓其在供應鏈波動中面臨更大的成本壓力。

與此同時,行業競爭的加劇進一步擠壓了極米的生存空間。一方面,小米、華為等跨界品牌憑借供應鏈整合優勢和品牌影響力,在中低端市場快速崛起。另一方面,愛普生、明基等傳統投影品牌在高端市場仍保持優勢。

為應對競爭壓力,極米正試圖開拓新的增長場景——商用投影。

2024 年,國內商用投影市場出貨量同比增長 8.3%,遠高于家用市場 5.2% 的降幅,成為行業新增長點。極米在 2024 年推出了針對教育、辦公場景的定制化機型,當年商用業務營收達 1.2 億元,占總營收的 3.2%;2025 年,公司計劃將商用業務營收占比提升至 10%,但面臨的挑戰不小。商用投影市場對產品穩定性、售后服務的要求更高,且客戶多為政府、企業等 B 端客戶,采購周期長、決策鏈條復雜,極米作為后來者,需要時間建立信任。

在國內市場增長見頂、業績調整壓力加大的背景下,極米科技此次赴港上市,被業內普遍視為其推進全球化戰略、破解發展難題的關鍵一步。

在國內市場增長見頂、業績調整壓力加大的背景下,極米科技此次赴港上市,被業內普遍視為其推進全球化戰略、破解發展難題的關鍵一步。

不過,對于極米而言,港股上市只是其全球化征程的起點,后續的戰略執行與風險控制更為關鍵。無論是海外市場的渠道拓展、核心技術的研發突破,還是國內商用場景的開拓,都需要長期的投入與耐心。

極米當前面臨的挑戰是行業周期與自身戰略調整的疊加,港股上市為其提供了應對挑戰的工具,但最終能否成功破局,取決于其能否將優勢轉化為實際的增長成果。

來源:節點財經